任何產品都要經歷創新——成熟——標準化這一生命周期,半導體也不例外。與產品生命周期相應的是,行業的發展遵循技術密集型——資本密集型——勞動力密集型的轉變路徑。產品創新階段以技術壟斷和產品差別為特征,行業表現為技術密集型;而到了成熟階段,技術基本穩定繼而投入減少,而資本和管理要素的投入增加,行業表現為資本密集型;最后產品到了標準化階段,成本控制成為競爭力的主要約束,行業就表現為勞動密集型。

行業不同階段生產要素的密集性發生改變,使得各個國家與地區的競爭力發生改變。在創新階段,創新國因為技術優勢有明顯的競爭力;而到了成熟和標準化階段,創新國需要利用其它國家在資本、勞動力領域的優勢保證產品的競爭力,并開拓新的市場,從而催生了產業轉移的原動力。

產業轉移的原動力

美國是半導體芯片的發源地,美國半導體產業一直保持著在全球的領先地位,其半導體產業的發展與升級就伴隨著設計與制造的分離、制造的轉移。美國最初通過硅谷平臺,匯集各領域的人才與資源,儲備研發實力,開發出電腦等跨時代的產品,借由終端產品的創新,帶動半導體的需求成長。

到了成熟階段,技術基本穩定,美國意識到其生產方面的效率不高,核心競爭力在于IC設計等高技術密集環節,開始主動將生產線外搬,采用委外代工的模式,將資本密集型和勞動密集型的生產環節轉交日本、臺灣、韓國等具備資本與勞動力優勢的國家和地區。這就意味著產業轉移一般從組裝和制造等勞動密集型的環節最先開始,其次是資本密集型產業的轉移,而技術密集型的設計環節則由美國保留。

全球半導體產業的發展主要經歷了兩次大的產業轉移,第一次是從美國向日本的轉移,第二次是美國、日本向韓國、臺灣的轉移。美國半導體產業向外轉移也可以看做是半導體產業在全球的擴展。產業轉移帶來了日本等國家在DRAM制造的反超,但美國之后又開始將中心投入新一輪技術的開發中,也意味著新一輪周期開始。美國將重點投向著重設計的ASIC和MPU,確保新技術持續處于領先地位,促進產業升級,并借此又重回霸主地位。

總之,美國擁有最先進的半導體技術,可以根據國家半導體產業的發展重點有選擇的保留最核心、盈利能力最強的環節——在IC設計和半導體設備領域,美國占據絕對主導地位。對美國而言,半導體產業的轉移是有意為之,也是產業升級的必然要求和結果。

半導體產業轉移伴隨著新興終端市場的興起

半導體產業經歷了兩次產業轉移,第一次是從美國向日本的轉移,第二次是從美日向韓臺的轉移,我們研究發現,這兩次轉移都與新興終端市場的興起有關。從美國到日本的產業轉移伴隨著家電市場的興起,從美、日向韓、臺的產業轉移則伴隨著PC市場的興起。我們分析,這是因為新興終端市場興起帶來了技術的變化(創新或升級)、產業鏈的變化,造就了行業重新洗牌的機會。承接地若能主動抓住商機,制定正確的策略,發揮自身的比較優勢,產業轉移將應運而生。

全球半導體產業鏈變遷與產業轉移

從美國到日本的第一次產業轉移,是美國將裝配產業轉移到日本,日本從裝配起家學習美國半導體技術,并將半導體技術創新性地與家電產業進行對接的過程,由此日本家電產業與半導體產業發展形成了良性互動,孵化了索尼、東芝等系統廠商。

80年代電子產業從家電進入PC時代,催生了對DRAM的需求,日本憑借在家電時代的技術積累和出色的生產管理能力,實現DRAM的大規模量產,并實現反超美國,半導體產業的繁榮持續了將近20年(1970-1990年)。

美日半導體產業變遷圖

從美日向韓臺的第二次產業轉移則與PC產業的發展息息相關。第二次產業轉移一方面表現為存儲產業從美國轉向日本后又開始轉向了韓國,另一方面也表現為IDM模式以外產生了單獨的設計公司(fabless)與逐漸獨立出來的晶圓代工(foundry)環節,臺灣切入晶圓代工環節,并由此孵化IC設計公司,實現半導體產業從美日向臺灣的轉移。

存儲的轉移主因PC產業帶動DRAM技術不斷升級,日本經濟泡沫無力投資、技術升級落后于韓國;制造環節晶圓代工獨立出來則主因90年代PC的廣泛應用與普及,IC產業開始進入以客戶為導向的階段,ASIC(為專門目的而設計的集成電路)應運而生,專門負責設計的公司誕生,與制造分離。因此我們認為從美日到韓國的存儲產業的轉移,與技術升級有關;而制造環節從美日向臺灣的轉移,則與設計、制造、封測這一產業鏈分工模式取代傳統IDM模式的變化有關。

韓臺半導體產業變遷圖

我們對兩次半導體產業轉移的原因進行總結,雖然每次產業轉移的發生都是天時、地利、人和的共同結果,但其中還是可以總結出一個共同的規律,那便是伴隨著新興終端市場興起帶來的技術變化或是產業鏈變化,這可以參考下圖的歸納。

全球半導體產業轉移原因分析

此外,我們研究還發現,半導體產業轉移一般先從勞動密集型開始,例如承接美國外包的組裝、封裝和測試等產業。對半導體技術有了一定的積累后,若承接地能抓住電子產業終端市場興起的半導體需求(如日本抓住了家電市場的需求,韓國和臺灣則抓住了PC時代的機遇),政府制定正確的策略、選擇正確的切入點、進行資本的密集投資(韓國和臺灣由于兩地資金實力、市場空間、產業形態等的不同,選擇了不同的切入點,韓國選擇了標準化程度高、周期性強的存儲,而臺灣則選擇以外銷為主,承接美國Fabless的代工訂單),以此恰當把握自身的優勢,半導體產業將實現快速發展,從勞動密集型產業向資本密集型產業過渡,這個過程也伴隨著技術積累的逐步增厚。

家電產業帶動民用半導體需求興起,半導體產業從美轉向日

70年代到90年代是日本半導體產業的興盛時期,前后持續30年左右。70年代至、80年代中期,日本半導體產業崛起,源于日本消化吸收美國軍工起家的半導體技術,成功將半導體技術應用于家電市場;80年代后期和90年代日本半導體產業的繁榮源于PC產業發展,存儲器產業從美國轉向日本,并且日本成功反超美國。

美日電視機產量比較

70年代不同于美國軍工帶動半導體產業發展,日本作為二戰戰敗國,軍事項目被全面禁止,日本轉而采用“民用家電帶動產業發展”的策略,利用家電市場容量大、技術壁壘低、價格有優勢的特點,切入半導體市場。日本從收音機以及數字視像設備等民用設備入手,在初期避開了與美國的競爭,并成功占據全球家電市場首位。同時抓住家電市場興起帶動的半導體需求,成就了東芝、索尼、日立這類系統廠商,不僅成為全球家電市場的龍頭,也躋身全球半導體產業的前列。

70年代是日本家電產業發展最快的階段,日本電視機產量甚至超過了美國;70年代也是日本半導體迅速成長的階段,1975年日本半導體產值達12.8億美元,市場份額達21%,相比美國的36.4億美元,亦是非常重要的半導體生產國。

日本1975年半導體產值份額達21%

日本憑借在家電領域的深耕,對半導體技術有了一定的積累。在美國進行DRAM產業轉移的時候,日本成為最合適也最有能力承接的國家。存儲芯片作為標準化程度較高的產品,發展初期對技術要求尚低,得益于“VLSI計劃”,日本憑借其出色的生產管理能力及對精細加工的擅長,成功大規模量產了存儲芯片。

80年代到90年代初期,日本通過DRAM生產優勢和消費電子的輸出一度超越了美國。美國半導體產業的薄弱環節在于產品制造和企業管理:首先,生產方面的效率不高,新產品不能很好地轉化為市場上可信賴的產品;其次,企業間的橫向聯系較為松散,企業在關鍵性產品上的投入不足,重復性技術開發造成了巨大的資源浪費。1983-1998年間,日本持續保持DRAM制程的領先,反超美國,市占率躍居全球首位。

1980-2010年全球存儲行業市場份額變化

PC重塑半導體產業鏈,半導體產業從美、日轉向韓、臺

IBM公司于1981年推出了第一部型號為PC的個人桌上型計算器,標志著PC時代的到來。PC出現以后的30年整個半導體市場基本圍繞PC發展,而這其中最重要的兩個組成就是半導體內存(SemiconductorMemory)與微處理器(MicroProcessor)。PC產業的發展就伴隨著內存以及微處理器技術的不斷升級。

進入90年代半導體行業依然遵循著摩爾定律前進,PC應用越來越廣泛,功能越來越強大,這時軟件就起了決定性的作用,微軟Window操作系統大獲成功。奠定了其PC軟件霸主的地位,為之提供配套CPU等硬件產品的Intel隨之崛起。

此外,PC時代半導體產品的特性要求也發生了變化。從家電到消費電子,產品差異化競爭使得芯片定制化程度更高,IC產業開始進入以客戶為導向的階段。一方面標準化功能的IC已難以滿足整機客戶對系統成本、可靠性等要求,同時整機客戶則要求不斷增加IC的集成度,提高保密性,減小芯片面積使系統的體積縮小,

降低成本,提高產品的性能價格比,從而增強產品的競爭力,得到更多的市場份額和更豐厚的利潤。另一方面,PC中除了微處理器和存儲是標準化產品外,其他芯片均是非標準化的,造成了芯片之間信號傳遞的延遲和不穩定。由于這兩個原因,IC設計公司興起,為客戶提供ASIC的設計服務,以實現系統的整體優化;同時將制造外包出去,形成了獨立的晶圓代工環節。

PC崛起對半導體產業的影響

下面我們對這三類受益公司分別進行分析,韓國的崛起和臺灣切入晶圓代工環節則對應著第二次半導體產業轉移:

(1)擁有設計能力的美國半導體公司首先受益

PC產業興起,最大的受益者首先是擁有芯片設計能力的公司——芯片設計公司或者是IDM公司,它們直接對接下游需求。PC時代成就了美國芯片公司英特爾(IDM),可以說英特爾公司的成長基本就是PC行業的成長史。

1986-2000年,英特爾營收增長與全球PC出貨量都處于快速成長期,兩者基本保持著一致的趨勢;

1986-2016年全球PC出貨量(百萬臺)

2000-2011年隨著PC出貨增速的放緩,英特爾的營收成長放緩甚至出現衰退;

2012年之后PC出貨在衰退,但英特爾營收穩中有升則主要受益于英特爾面向后PC時代轉型,如布局物聯網以及數據中心服務器芯片等。

1986-2016年英特爾營收(億美元)

(2)PC崛起催生DRAM需求,韓國抓住DRAM機遇

美國半導體產業的優勢主要是在技術密集型的設計環節,而在制造環節美國卻沒有優勢,反之,將技術轉化為產品的生產能力一直是美國的弱勢。PC崛起催生了對DRAM的需求,初期階段美國強大的科研能力使其基本占據整個DRAM市場。

但是由于轉化成生產的能力不高,1979年日本又由于VLSI計劃大獲成功搶先美國進入64K-DRAM時代,DRAM市場份額逐漸被日本搶占。90年代由于日本經濟泡沫,無力持續投資支持DRAM技術升級以及8寸晶圓廠的建設,DRAM產業式微,而韓國抓住這一機遇,韓廠三星、海力士崛起,直到今天一直保持著全球的寡頭地位。

韓國從DRAM切入取得成功,是因為DRAM行業具有標準化程度高、周期性強和技術更新快的三大特征:標準化程度高為后進者提供彎道超車機會:受益于DRAM模塊化變革,使其可以從計算機主板上獨立出來,成為具有標準化接口的模塊化產品(內存條)。這就使得DRAM的使用者和生產商的關聯度降低,產品標準化程度高,可替代性加強。生產能力可以彌補技術能力的差距,對后進者是一個很好的切入點。

DRAM市場周期性波動大

周期性強要求企業具備規模優勢。由于DRAM市場巨大,受供需變化的影響,其波動性高于半導體全行業水平,生產者的收益就會隨之變化。在周期性低谷,小規模企業難以支撐,只有大型企業可以憑借規模優勢降低成本,并且擁有足夠的資金支持,以度過低谷。

技術更新速度快需要持續的重資產投入。

終端市場對內存容量要求不斷提升,根據摩爾定律的發展,技術進步才能帶來產品成本的下降,DRAM技術升級非常快,需要持續的資金投入以實現技術升級,降低成本。

DRAM技術持續升級

韓國選取DRAM,采用財團主導的IDM模式搶占寡頭地位。正是由于這樣的發展特點,DRAM行業更適合韓國財團主導的IDM發展模式。標準化程度高促進市場趨于完全競爭,成本和技術成為市場競爭的主導因素,韓國大財團三星、現代和LG的IDM發展模式優勢盡顯。憑借強大的資本優勢,韓國半導體廠商持續大規模投入,逆勢擴展產能形成規模效應,產品成本優勢明顯;

另一方面,韓國為了搶占先機,發展初期采用全面的“技術移植模式”,在引進技術的基礎上采用“官產學”進行合作研發,極大得縮短了技術開發周期,最快速度追趕國際領先技術。而此時,日本經濟泡沫,無力投資8寸晶圓廠,給韓國的起飛帶來了機會。韓國大財團的決策迅速,使韓國半導體產業得到飛速發展。在規模上,三星于1993年首度成為全球DRAM產量第一,在技術上,1997年,韓國領先世界開發出256MDRAM。此后,得益于亞洲金融危機后的景氣回升,韓國存儲芯片產業一飛沖天,至今仍牢牢占據絕對領先地位。

韓國采用大財團IDM模式發展DRAM產業

韓國存儲芯片雖起步晚于日本,但這些恰好免于和美國的直接競爭,又在日本衰退的時候趁勢崛起。同時,韓國的大財團模式使其存儲芯片行業不僅能抵御行業低谷,更能逆勢擴展,其崛起過程中恰好經歷了PC和智能手機兩輪的爆發,存儲芯片市場規模在這過程中快速成長。以此而言,韓國發展存儲芯片可謂踩準了每一個節奏,才成就了今天的霸主地位。

(3)PC帶動ASIC發展,臺灣創新晶圓代工模式

ASIC在1980年代初出現,ASIC得以發展的最根本原因是下游需求從家電轉向PC,相比家電產品,消費電子產品定制化程度更高。美國大廠在標準化產品如DRAM、消費品IC競爭不過日本的情況下,發揮美國在軟件技術,CAD技術及創造性設計上的傳統優勢發力于ASIC。

ASIC的出現解決了非標準化IC帶來的問題,讓IC設計更為方便。得益于1981年Daisy公司首先實現設計了計算機輔助工程(CAE),許多獨立的IC設計公司營運而生,這類IC設計公司沒有自己的工廠,僅負責IC的設計(Fabless)。ASIC的出現推動了IC產業進一步由IDM解構為垂直分工形態,將IC設計與制造分離。

臺灣企業進入半導體生產的途徑,其一是適逢美國無晶圓廠的設計公司的興起,從代工(OEM加工)起步,面向本島及海外市場,第一條切入途徑取得成功。其二是以標準產品為重點,仿效日本和韓國以記憶體,特別以DRAM為生產重心,把競爭能力集中于投資規模,以及技術、經驗的累積上,但最終以失敗告終。

第一條切入途徑的成功與臺灣“半導體教父”張忠謀發現產業結構變化帶來的商業機遇息息相關。張忠謀在1987年準確地在IDM與fabless之間的矛盾中找到利基所在,在臺灣當局的幫助下成立臺灣積體電路公司,成為全世界第一家專業的晶圓代工公司,開創了新的半導體生產模式,將IC制造中最核心的晶圓代工獨立出來,構成全球分工的一環。

臺灣半導體的崛起關鍵在于從制造環節切入,采用晶圓代工的模式,符合臺灣的競爭優勢。臺灣基于島內市場狹小,無力支撐產業成長,實施外向型半導體發展戰略,尋求國際市場,選擇從生產制造環節切入,通過晶圓代工,承接全球加工合同,成功將產業引入島內并成功發展壯大。同時,制造分離可有效降低開發半導體元件之資金門檻,促成大量fabless型態的IC設計公司開始茁壯,進而達成設計、制造、封測之完整的半導體產業鏈,建立獨霸全球的半導體制造基地。

而第二條切入路徑的失敗使得臺灣與韓國走上不同的半導體發展之路,這不是臺灣自主選擇的結果,而是因為DRAM不符合臺灣的競爭優勢。首先是資金投入方面,DRAM產業講求技術創新和規模經濟,韓國可憑借財團雄厚的資金實力促進產業發展,而以中小企業為主的臺灣廠商在籌資能力方面遠不及三星、現代等大財團,因此在和韓廠競爭時始終處于劣勢。

其次,DRAM是周期性產業,需要撐得住因景氣循環造成的巨額虧損,臺灣在經過1995及1997年兩波DRAM價格崩盤后,因經營風險過大遂漸漸退出此市場,寧可選擇利率、風險皆較低的晶圓代工作為發展方向。因此我們認為承接地能否選取符合自身競爭優勢的切入點,在產業轉移的趨勢下自主抓住商業機遇,也是半導體產業轉移中必不可少的一環。

智能手機時代醞釀著第三次半導體產業轉移?

蘋果在2008年推出iPhone3G,開啟了智能手機的新時代,智能手機的普及率迅速上升。處理器、RAM、ROM、基帶、射頻、攝像頭CMOS、電源管理IC等芯片蓬勃發展。處理器AP和Memory與手機應用和用戶體驗息息相關,每代產品都在不斷提升;射頻前端則由于從2G、3G逐漸升級至全網通4G,單機的射頻需求量不斷增加;手機手機進入存量競爭時代,拍照性能要求不斷提高,CMOS要求不斷提高,ISP先從CMOS中剝離內臵到AP中,又因性能提升將ISP芯片獨立出來。

2000-2016年全球智能手機出貨量(百萬臺)

智能手機從增量時代逐漸進入存量,結構性升級持續促進半導體的發展。我們認為智能手機終端市場帶動的半導體需求,首先最受益的是美國設計公司,這從歷史中已經得到證明。高通公司的成長史基本就對應著全球智能手機行業的成長,2009-2014年智能手機快速成長,高通營收也保持著相應地強勁成長。

2000-2016年高通營收(億美元)

另外,智能手機也造就了持續繁榮到今天的韓國、臺灣半導體產業。韓國存儲廠商三星和海力士始終保持在全球龍頭的地位,臺灣則在IC設計環節培育了聯發科、在晶圓代工環節培育了臺積電、在封測環節培育了日月光+矽品等全球舉足輕重的半導體廠商。在2016年全球前10大半導體廠商中,美國占了4家,韓國占了2家,臺灣占了1家。

2016年全球前十大半導體公司排名

我們在前面的討論中發現,電子行業新興終端市場的興起都伴隨著半導體產業的轉移,家電興起對應的是半導體產業從美國向日本的轉移,PC崛起形成了美國把控設計、DRAM生產轉移到韓國、晶圓代工轉移到臺灣的全球產業鏈分工。

從這樣的歷史規律來看,智能手機終端市場的興起也極有可能孕育著半導體產業的新一輪產業轉移。大陸積極布局半導體,業界逐漸形成共識,半導體產業正在向大陸轉移。但業界對這一問題的分析普遍停留在現象,而不是深入到根本原因。我們在本節中對半導體產業轉移的現象進行分析,同時也深入分析半導體產業向大陸轉移的根本動力是否存在。

半導體投資升溫,產業轉移趨勢彰顯

中國半導體需求旺盛,主要受益于大陸智能手機終端的興起,大陸智能手機品牌全球市場份額持續提升,2016年大陸品牌的智能手機出貨量達6.38億部,而全球智能手機出貨量為14.7億部。2016年大陸智能手機品牌的市場份額已經從2013年的31%提升到了43%,儼然已成為全球最重要的智能手機生產地,催生了對半導體的強勁需求。

大陸智能手機品牌全球市場份額持續提升

從需求來看,中國正成為全球最重要的半導體市場。從各地區市場占比來看,16年中國消費的半導體價值已經超過1千億美元,占全球總量的32%,超過了美國、歐洲和日本,成為全球最大的市場。

中國半導體市場增速遠高于全球(億美元)

從成長性來看,中國半導體市場同比增速持續高于全球。今年1月份中國半導體市場的同比增速略超20%,創下歷史新高,且高出全球半導體市場增速將近7個百分點。

中國半導體消費全球占比逐步提升(億美元)

而從供給來看,中國地區晶圓制造產能僅占全球10.8%;這種供需關系的明顯失衡使得中國市場成為半導體制造廠商的“兵家必爭之地”。

2016年全球晶圓制造產能分布(千片/月,折合成8寸)

2016年全球半導體消費市場分布(產值,億美元)

本土供需失衡使得大陸正成為全球半導體制造投資的黃金圣地。根據SEMI預測,2017~2020年全球將有62座新的晶圓廠投入營運。這62座晶圓廠中,7座是研發用的晶圓廠,而其他晶圓廠均是量產型廠房。以地理區來看,中國大陸2017-2020年將有26座新的晶圓廠投入營運,占新增晶圓廠的比重高達42%。而美國新增晶圓廠有10座,臺灣地區有9座,均未達到大陸地區新增晶圓廠房數量的一半。

2017-2020年全球新增晶圓廠集中在大陸(座)

尤其是12寸晶圓廠,各國紛紛向中國祭出合作、插旗的策略,大陸本土廠商也奮起直追。

12寸晶圓廠成為全球半導體制造的主力軍:根據ICInsights統計,2008年之前8寸(200mm)晶圓是IC制造主流,但2008年之后12寸(300mm)晶圓就已經取而代之,2015年底12寸晶圓占據全球晶圓產能的比重已達63.1%。2017~2020年全球投入運營的55座量產型晶圓廠外,有34座是12寸晶圓廠,預測2020年12寸晶圓占據全球晶圓產能的比重將增加至70%。

12寸晶圓廠產能持續向中國轉移:基于中國廣闊的市場,國際半導體制造巨頭紛紛在中國設廠。大陸地區12寸晶圓廠現有產能(按設計產能)為52.5萬片/月,約占全球12寸晶圓廠產能的12%。現有產能中50%來自韓國廠商,30%來自大陸本土廠商,10%來自美國廠商,10%來自臺灣廠商。

大陸現有12寸晶圓廠產能統計

半導體制造產能向大陸轉移已成為不可逆轉的趨勢,轉移的動力一是來自國際廠商持續在大陸設廠,二是大陸本土廠商在政府和大基金的支持下,積極投資建廠。目前在建的12寸晶圓廠共10條,根據現有規劃,達產后將新增12寸產能65萬片/月,是現有產能的1.2倍。新增的12寸晶圓產能中,88%來自大陸晶圓廠,9%來自臺灣晶圓廠,3%來自美國晶圓廠。

大陸在建12寸晶圓廠產能統計

國家大基金的進入,也在推動中國集成電路產業的發展。

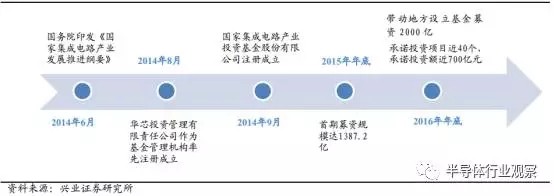

國家集成電路產業基金簡稱為大基金,于14年正式成立,2015年底首期募資規模將近1400億,2016年底承諾投資項目將近40個,承諾投資額將近700億。

國家集成電路產業投資基金(大基金)的成立與發展

隨著國家集成電路產業基金的投入,中國半導體產業進入投資密集期,從勞動密集型產業向資本密集型產業轉變,而這是產業轉移在承接國的通常表現。根據統計,大基金重點投資了集成電路制造業,預計大基金在集成電路制造環節的投資額不低于總規模的60%;占比其次高的是設計端,設計端投資占比不低于總規模的27%。國家重資投入制造端是因為制造是產業發展的基石,也是國家實現半導體自給率快速提升這一目標的必然選擇。

截止2016年年底,國家大基金已經投資了國內半導體設計、制造、封測、設備四大領域的龍頭,分別為紫光集團、中芯國際、長電科技、中微半導體,投資分別為100億人民幣、31億港元、3億美元、4.8億人民幣,總規模折合人民幣約150億元。

除了扶持龍頭企業外,大基金在設計和制造領域還扶持了一些特色企業,如設計端的北斗(導航系統芯片)、珠海賽納(打印機芯片),制造端的士蘭微(8英寸產線)、三安光電(化合物半導體產線)。

在所有的投資領域中,大基金未來要重點推進的有四大領域,包括了半導體產業鏈中晶圓代工的先進制程級和存儲器國產化兩大領域;另外還包括了推進半導體發展的兩大技術手段,一是推進高端芯片聯盟的“產學研用”融合;二是理性參與國際并購,通過資本運作的手段引入國外的技術和人才,推進產業的發展。

國家大基金關注的領域和環節

從產業轉移的根本動力看半導體能否成功向大陸轉移

新興終端孕育著產業轉移的根本原因,一是技術的變化,二是產業鏈的變化。國家從晶圓代工和存儲兩個角度發展半導體產業,能否成功也主要是看能否抓住促進產業轉移的技術變化和產業鏈變化這兩大商機。對存儲而言,主要是要抓住智能手機帶來的3DNANDFlash技術升級需求;對晶圓代工而言,產業鏈發生了利好大陸半導體產業的變化——大陸廣闊的智能手機市場孵化出了大批的IC設計公司,通過IC設計孵化薄弱的制造環節是未來的發展之重。

(1)NANDFlash向3D轉型,技術升級放緩,提供中國彎道超車機遇

存儲技術發展到現在開始處于放緩趨勢,一方面是由于制程的提升帶來的性價比下降,另一方面是由于2DFlash的發展陷入了瓶頸,開始轉向3DNANDFlash,新技術的研發時間較短,大部分的廠家還處于研發試驗階段,短期內無法量產。存儲芯片除了要求速度提升,內存擴大之外還需要關注性能的穩定性,制程縮小帶來了速度的提升,卻降低了存儲芯片的穩定性。

為了解決穩定性的問題同時適應小體積、大容量等市場需求,NANDFLASH制造技術向3D技術發展。3DNANDFLASH通過增加立體硅層的辦法,既提高單位面積存儲密度,又改善存儲單元性能。3DNANDFLASH不僅能夠增加容量,也可以將成本控制在較低水平。整體來看3DNAND比2Xnm級產品的容量密度高,讀寫速度快,耗電量節省。

3DNANDFlash技術成熟后明顯降低成本

3DFlash技術起步不久,中國追趕仍有機會。3DFlash技術的先創者是三星,在2014年在西安正式投產,緊接著存儲巨頭先后開始在3DFlash進行技術研發,截止到2016年上半年,依舊只有三星能夠規模化量產,且在3DNANDFlash產品中市占率為61%,遙遙領先。

全球NANDFlash廠3DNAND量產進度

2016年下半年,其他原廠為了維持競爭優勢相繼加大力度對3DFlash進行投資,在2016年開始逐漸投片、送檢。目前三星在3DFlash上一枝獨秀,但是也僅僅領先業界2年左右,中國廠商通過加大技術投資和研發合作,追趕國際主流技術

2016年3DNANDFlash三星市占領先

國內儲存陣營基礎良好,技術進展順利,未來發展明朗。國內3DFlash發展陣營長江存儲旗下的武漢新芯基礎較好,有一定的追趕基礎。長江存儲是國家大力發展儲存行業的中心,具有10年閃存制造經驗,招納了經驗豐富的國際化管理團隊和大量的專業儲備人才,同時擁有參與全球化競爭的知識產權平臺,具備研發3DNANDFlash技術的基礎。

武漢新芯采用技術合作和專利授權許可的方式快速切入3DNANDFlash研發,目前研發進展比較順利。一方面,武漢新芯長期和中科院微電子研究所通過產研深度結合的模式,展開3DFlash的聯合技術研發;另一方面武漢新芯和半導體設計公司Spansion簽訂3DNAND授權協定,聯合啟動3DNAND計劃,預計2017年底就能取得48層3DNAND驗證,2018年進行量產。目前長江存儲的32層3DNANDFlash產品已經成功實現了工藝器件和電路設計的整套技術驗證,順利通過電學特性等各項指標測試,達到預期要求,已有樣品提供。可以預見中國未來3DFlash技術追趕前景明朗。

3DNANDFlash成為未來發展主體,國內企業或可憑此近路趕超。根據DRAMeXchange預估2016年整體NANDFlash產業的3DNANDFlash產出比重攀升至20%,較2015年6%的增速有顯著增長,3DNANDFlash最晚將于2018年超越整體NANDFlash市場的一半,成為未來閃存市場的主體。根據預計至2020年中國整體NANDFlash需求將維持每年40%的高增長率,大陸或可憑借3DFlash的高增長,近路趕超國際巨頭,實現存儲行業的騰飛。

(2)大陸IC設計快速崛起,有望帶動制造國產化

IC設計是大陸半導體增速最快的環節,產值首次超過封測業。2012年大陸IC設計產值為622億元,2016年則達到了1664億元,復合增長率為27.5%。過去,封裝業在中國半導體產值中占比過半,由于設計業增速明顯高于封測業,大陸半導體產值逐漸形成了“設計—制造—封測”兩頭大中間小的結構。2016年,大陸封測業產值為1564億元,IC設計第一次超過了封測業。

中國半導體細分行業產值(億元)

中國半導體細分行業增速

大陸IC設計產值在全球的比重也不斷提高,2016年首次超過臺灣。大陸IC設計產值在全球市場的占有率逐步提升,2009年僅有7.1%,在2015年達到18.5%。

中國IC設計產業在全球占比提升

根據CSIA數據,大陸IC設計業產值在2016年首次超過臺灣IC設計業產值。2016年紫光展銳的手機芯片出貨量超過6億套,全球市占率約30%;同期聯發科出貨量為4.8億顆。海思的“麒麟”芯片性能與高通“驍龍”相當,成為華為高端智能機的差異化競爭特點。2016年海思的智能電視芯片達到800萬顆,同比增長78%,市占率約20%。2016年,大陸的海思營收占聯發科45%;海思和展銳均超過臺灣設計第二大廠商聯詠。

2016大陸IC設計市場按銷售額占比

PC時代,雖然大陸是很強的PC制造基地,但大陸半導體產業并沒有受益于本土PC市場興起,而讓臺灣半導體產業占了先機,迅速發展壯大。到了智能手機時代,大陸同樣是最強的制造基地,但與PC時代不同,大陸目前已經孵化出了大量的IC設計公司,有望孵化制造環節,帶動晶圓代工的發展。

關于承接產業轉移模式的選擇問題

從半導體軍工時代—家電時代—PC時代—智能手機時代,除了家電時代被日本反超外,美國依托創新始終引領著全球半導體產業的發展。但由于美國制造能力較差,創新產品進入成熟期后,需要借助他國的資本、勞動力和市場優勢,拓展產品市場。

美國通過創新帶來的先發者優勢,把控著全球半導體產業鏈中附加值最高的環節——IC設計和半導體高端設備,在每個時代都產生了全球最頂尖的半導體公司:如軍工時代的德州儀器、PC時代的英特爾和智能手機時代的高通。

日本的模式起先源自政府的“官產學”推動以及美國的支持,承接了美國軍工半導體后,看準了產業輪動和經濟切換,民用市場需求不斷打開,成功地應用在戰后興盛起來的家用電器,乃至承接DRAM產業。日本的成功離不開內生資金、人才以及外部支持、技術引進,消化吸收前人的積累,開拓新市場并且自主創新,這是最強的后發崛起模式。

在日本陷入經濟困境時,美國進行破壞性創新重回半導體霸主行業,過于依賴于吸收美國技術并消化的日本,此時則成為美國的主要競爭對手,自身又無力進行持續地大規模投資。由于產品的單一性和技術及成本優勢的喪失,日本很快陷入半導體衰退期。目前日本致力于技術創新,力求轉型。

韓國模式最顯著的特點是抓住利基市場、集國家力量充分發揮競爭力,培養核心優勢,穿越行業波動的供需,逐漸占據市場主導地位,最具有代表性的便是DRAM行業。韓國在日本衰退時期,抓住機遇,重金投建8寸晶圓廠,并培育出DRAM寡頭三星、海力士等廠商。

韓國這種自上而下、投資主導的模式,由大財團、大企業主導,優點在于集中力量辦大事,打造出知名品牌。但韓國模式的局限也正是如此,資本過于集中于存儲器,韓國半導體產值80%以上來自存儲型半導體,非存儲型半導的國產化率只有20%左右。在存儲器市場景氣的時候,韓國半導體成績十分靚麗。但在存儲器不景氣時,此類半導體行業離不開龐大的資本實力來渡過寒冬。

臺灣模式是基于臺灣有限的內需市場,發展外向型經濟為主導。臺積電及聯華電子為代表的臺廠,開創晶圓代工模式,促進原有的產業鏈分工,深深嵌入全球市場,成為美國乃至全球半導體產業鏈不可或缺的一個環節。

本質上而言,臺灣模式是通過改變原有半導體企業經營模式,實現產業鏈利益重配,從全球的半導體市場中分一杯羹,并培育出實力不容小覷的代工廠、封測廠和設計商,形成獨特競爭力,僅臺積電一家獲取了晶圓代工行業90%的利潤。臺灣從晶圓代工入手,并通過晶圓廠逐漸培育相關的產業集群,孵化IC設計,并帶動下游封測廠。聯發科及聯詠正是在聯電向純粹代工廠轉型過程中先后剝離出來的設計商,日月光和矽品,則成為最大的封測廠。

四種發展模式對比

中國大陸最初選取了與臺灣相似的半導體產業發展模式,臺灣模式簡單地說就是創建一個服務模型,首先啟動晶圓代工業務,包括臺積電(TSMC)和聯華電子(UMC)等公司,作為航空母艦。與此同時,發展與增值服務有關的業務,范圍覆蓋了設計服務、封裝、設計維修和晶圓級測試公司等。然后這個母艦再孵化出眾多的IC設計公司——形成“艦隊”。由此形成設計、制造、封裝完整的半導體產業鏈。

對大陸而言,臺灣模式是一個很好的切入點,因為大陸半導體產業的很多情況與當時的臺灣相似,如從勞動密集型的封裝起步,政府推進力度強,采用產研結合的模式等。借鑒臺灣發展模式,目前已取得初步成果,晶圓代工環節大陸已經培育出了中芯國際,在12寸和8寸晶圓廠的產能中,中芯國際所占份額都躋身前十。

中芯國際產能市場份額排名

臺灣使用這一模式花了15年使得芯片的消費和生產達到均衡。臺灣經濟事務部領導的臺灣亞微米項目是從1990年開始的。該項目幫助臺灣建立起了8英寸的晶圓設計和制造技術,進而推動了臺灣半導體行業的投資增長。2005年,臺灣半導體出口量終于超過了總的進口量。

臺灣逐步成長為全球的半導體制造基地

大陸學習臺灣模式,通過代工和封裝的旗艦聯盟,進一步孵化IC設計。但對于大陸,僅從代工角度切入是不夠的,臺灣使用這一模式花了15年才使得芯片的消費和生產達到均衡。大陸芯片消費已經占全球的3成以上,與臺灣本土市場狹小有著質的區別,依靠“代工”這一條腿走路道阻且長。

學習韓國模式則可以緩解“大國之憂”,并發揮“大國之長”。

韓國是通過存儲切入半導體領域的。我們前面分析臺灣與韓國走上不同的半導體發展之路,不是臺灣自主選擇,而是因為DRAM不符合臺灣的競爭優勢。首先是資金投入方面,DRAM產業講求技術創新和規模經濟,韓國可憑借財團雄厚的資金實力促進產業發展,而以中小企業為主的臺灣廠商在籌資能力方面遠遠不及三星、現代等大財團。其次,DRAM是周期性產業,需要能撐得住因景氣循環造成的巨額虧損,臺灣在經過1995及1997年兩波DRAM價格崩盤后,因經營風險過大遂漸漸退出此市場,寧可選擇利率、風險皆較低的晶圓代工作為發展方向。

而大陸資金實力雄厚、政府支持半導體大廠建設,不存在臺灣在DRAM領域的競爭劣勢,因此DRAM是符合大陸競爭優勢的,是另一個實現半導體國產化的好的切入點。

國家大力投資存儲芯片,晶圓代工和存儲芯片兩條腿走路,綜合韓國和臺灣經驗,這一模式符合大陸的競爭優勢,大陸半導體產業崛起的速度大概率超過當年的臺灣和韓國。

中國存儲芯片投資情況

半導體產業轉移深入,國產化良機將至

半導體制造向中國轉移,中國半導體產業正從勞動密集型向資本密集型轉變:伴隨著電子產業新興終端的興起,最先受益的是美國卡位的IC設計環節(第一次產業轉移除外,因為產業鏈尚未形成明確分工,設計、制造和封測一體化),而美國的生產能力一直是弱項,因而催生了制造和封測環節向外轉移的原動力,其他國家迎來半導體產業轉移的機遇。半導體產業變遷的歷史基本是這一規律的演繹。

日本從裝配起家,引入美國半導體技術,并整合進家電產品中。家電市場崛起,抓住這一機遇的日本半導體產業迅速崛起。PC市場崛起,首先受益的是英特爾等IC設計公司,韓國和臺灣分別抓住了存儲和晶圓代工產業轉移的機遇,半導體產業迅速崛起。智能手機時代,我們認為最先受益的仍是美國的IC設計公司高通,其次是制造環節的產業轉移機遇,而這一機遇我們認為正是當下大陸的機遇。我們認為智能手機醞釀著的第三次半導體產業轉移,正是從美、韓、臺向大陸的轉移,而轉移能否成功的關鍵,也要看大陸能否抓住智能手機時代技術變化和產業鏈變化帶來的行業重新洗牌的機會。

晶圓代工和存儲,看好制造國產化兩條腿走路:大陸的半導體產業迎來國產化的黃金時期。未來國產化主要看兩條線,一條是學習臺灣模式的從晶圓代工切入,“晶圓代工+封測”形成虛擬IDM,未來可能進一步孵化整合IC設計公司,形成設計、制造和封測完成的產業鏈;一條是學習韓國韓式的從存儲切入,采用IDM的模式,抓住3DNANDFlash技術升級的機遇,實現彎道超車。

網站客服

網站客服 粵公網安備 44030402000946號

粵公網安備 44030402000946號